個人事業主で起業するか、法人を作って起業するか?

個人事業主の法人成り(法人の設立して、事業を法人に切り替える)のタイミングいつが適切か?

非常に悩ましい問題です。

個人事業でも法人でもそれぞれメリット、デメリットがありますが、こと、税金の負担に関して、シュミレーションをしてみました。

税金の計算はいろいろな要素が絡まり複雑ですので、かなり時間が掛かって大変でした。

結論として、税金の負担が最も少なくて済む起業の方法は

「個人事業主で起業して儲けの金額が600万円を超えてきたら法人化する」

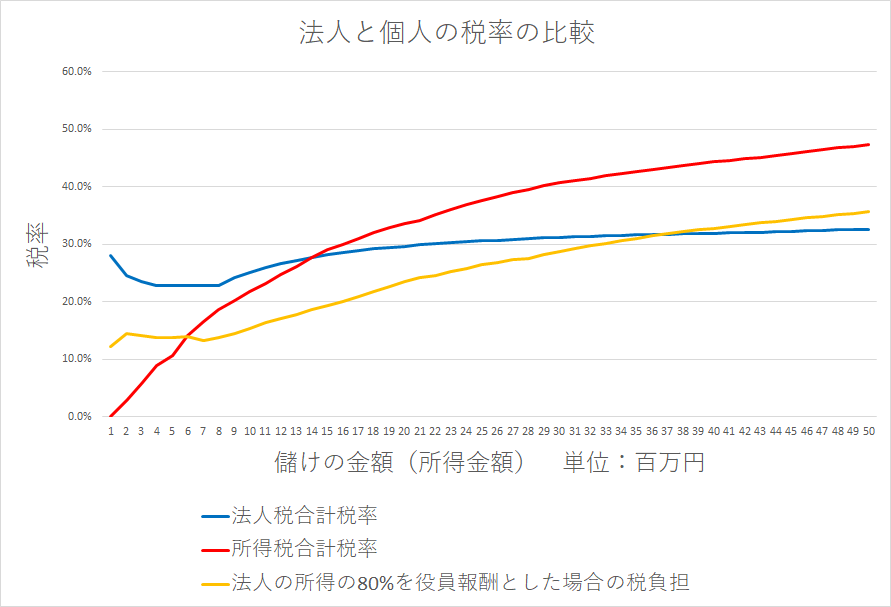

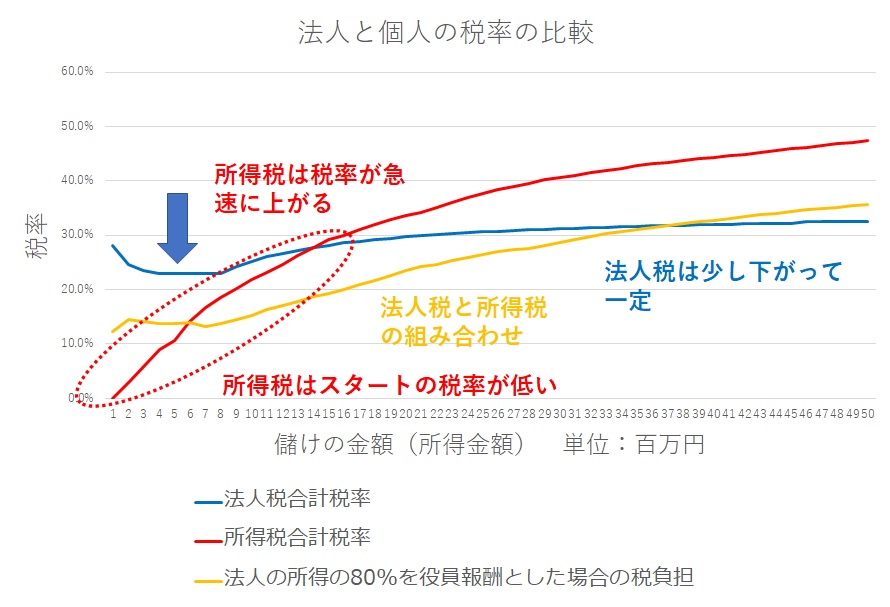

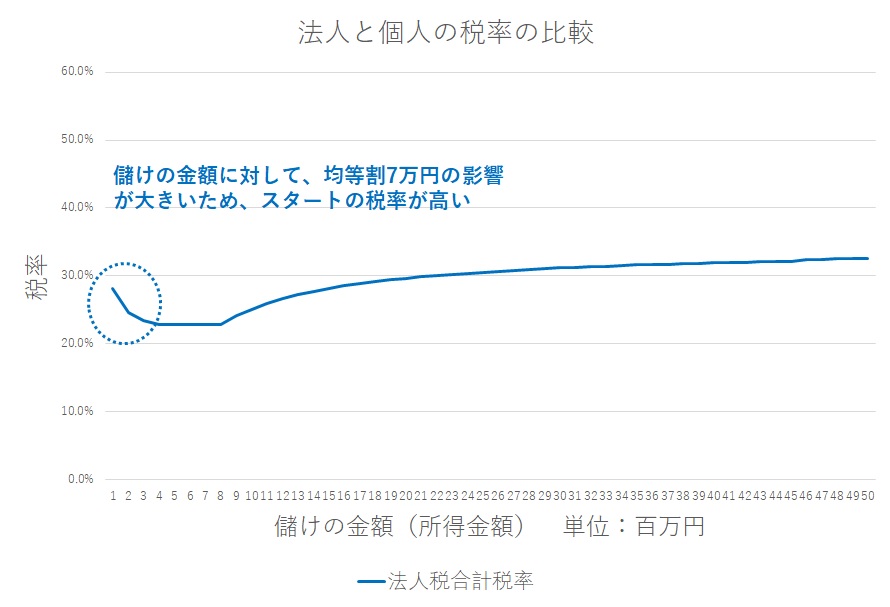

このグラフは横軸に「儲けの金額(単位:百万円)」、縦軸に税金の負担率である「税率」を示したグラフです。

法人では法人税、地方法人税、事業税、法人住民税が発生します。「法人税合計税率」はこれらの税率を合算したものです。

個人事業主には所得税、住民税、個人事業税が発生します。「所得税合計税率」はこれらの税率を合算したものです。

また筆者の判断により、影響が少ないものについては割愛してます。

横軸の「儲けの金額」の600万円のところで赤と黄色の線が交差して、しばらく黄色の線が一番下、つまり税率が一番低い位置で推移します。

しばらく右に進んで、儲けの金額が3,700万円を超えると黄色の線と青の線がクロスして、青の法人税の線が一番低くなりますが、儲けの金額が3,700万円ですと、かなりの高額ですので別の検討が必要でしょう。

「起業」のタイミングで税負担を考えた場合、儲けの金額が600万円を超えたあたりで、法人を設立、その儲けのの80%を役員報酬として社長の給料とすると、このシュミレーションでは、税金の負担が低くなることが見て取れます。

税金の基本

税金計算の基本構造

税金は儲けに対して、課されます。

儲けが出なければ、赤字ですので、一部の例外を除き、税金は発生しません。

その税金の計算の基本となる「儲け」は下記の計算となります。

(売上) - (経費) = (儲け)

計算構造としては、非常にシンプルですがこの式が税金計算の肝になります。

この「儲け」の事を税務用語では「所得」と言いますが、あまりなじみの無い言葉なので、この記事ではあまり使いません。

税金は儲けに対して課されます。算式にすると

(儲け) × (税率) = (税金)

これを基の式に戻すと

((売上) - (経費)) × 税率 = (税金)

法人に対して課される法人税でも、個人事業主に対して課される所得税でも、この基本構造は変わりません。

税率の違いを上手く組み合わせる

税金計算の基本構造は分かりました。

では、税金の負担を減らすにはどうすれば良いでしょうか?

それは、「儲けの金額を減らす」か、「税率を下げる」の2つの方法があります。

税率は法律により、厳格に決まっていますので変えられません。とすると、儲けを何とか減らしたくなります。

儲けは(売上)-(経費)ですから、売上を少なくするためその一部を隠したり、経費を多くするため経費にならないものを経費にしたくなりますが、それをやってしまうと、脱税になりますので、やってはいけません。

ではどうするか?そこで、もう一度グラフに戻ります。

ポイントはグラフの傾きにあります。

赤の所得税率の線は一番低い位置から始まりますが急な傾きで上昇していきます。一方、青の法人税率の線は、始めにすこし下がって後はほぼ一定で推移します。

個人事業主には所得税が課されます。法人には法人税が課されます。所得税率も法人税率も、法律で決まっていますので、勝手に変えることは出来ません。

しかし、個人で事業を行うか、法人を設立して事業を行うかは好きなタイミングで選べます。

グラフの傾きをみながら、所得税の低いところと、法人税の少し下がったところを上手く組み合わせて、税率を下げたのが黄色の線になります。

税率そのものを変えることは出来ませんが、組み合わせを変えることにより、トータルで税率を下げることはできます。

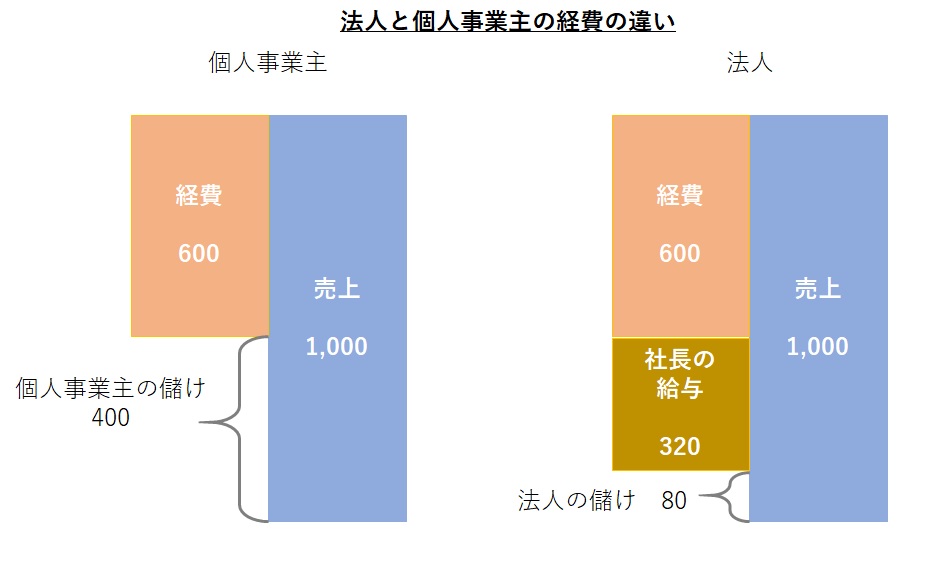

個人事業主と法人の儲けの違い

税金計算の基本構造は、個人でも法人でも変わりません。

((売上) - (経費)) × 税率 = (税金)

しかし、一点だけ注意すべき違いがあります。

個人事業主では、税金を差引いた後の儲けは自分の身入りとなります。法人では、法人から支給される社長の給料は、法人の経費になります。

個人事業主では、儲け400に対して、所得税が発生します。一方、法人では法人の儲け80に対して、法人税が発生します。社長個人は、給与320は社長個人の儲けになりますので、給与320について所得税が発生します。

ポイントは儲けの分散で、上手く儲けを法人と個人に分散して、グラフの横軸の左側、つまり、税率の低いとこに所得税も法人税も持っていくことになります。

税率の違いを活用する

なぜ、儲けを分散すると税率を下げることができるのでしょうか?

それは、所得税と法人税の税率の構造に特徴があるからです。

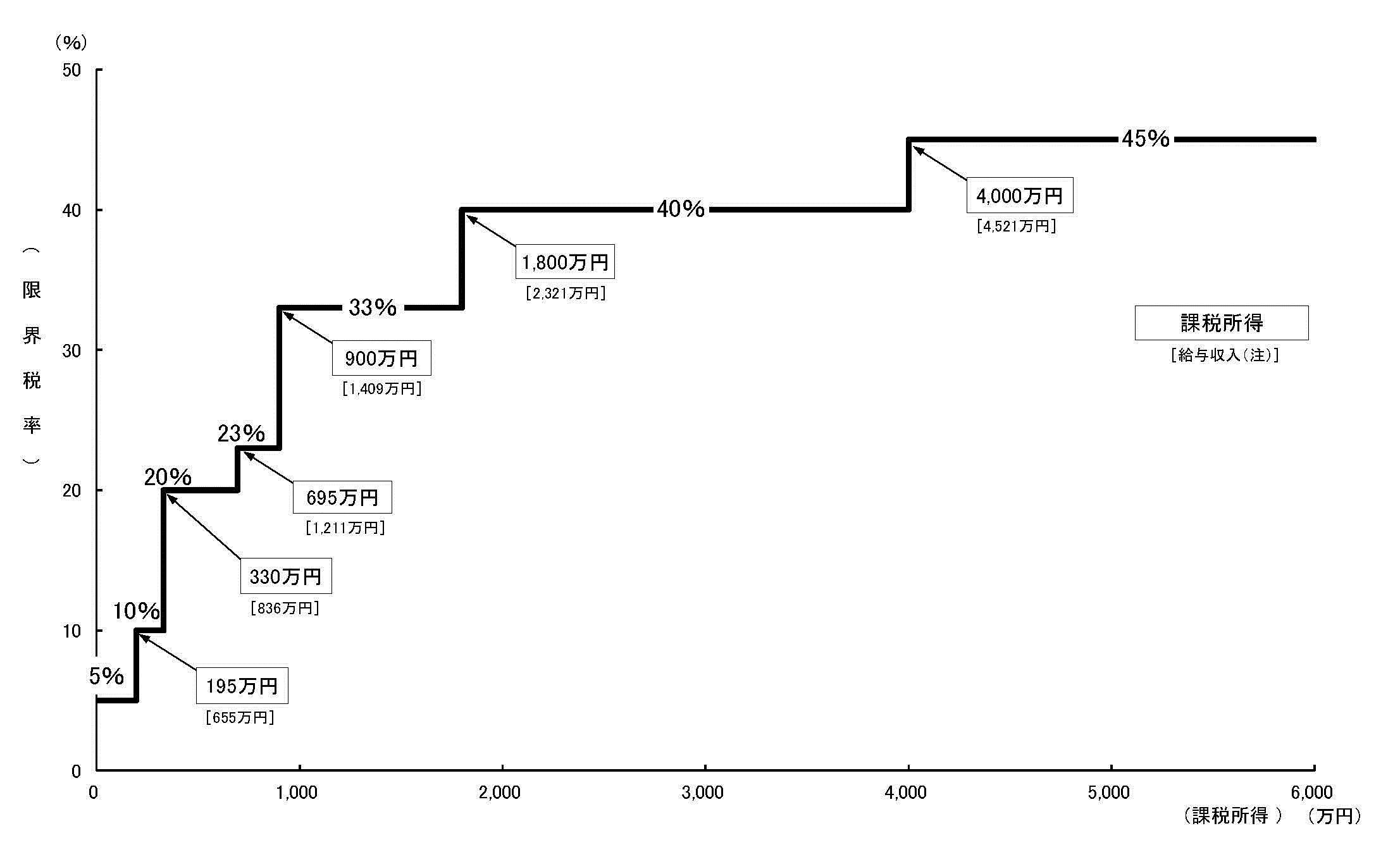

所得税の税率は階段税率

所得税の税率は階段税率です。階段税率とは、儲けが多くなるほど階段を上るように税率が上がっていきます。

出展:財務省ホームページhttps://www.mof.go.jp/tax_policy/summary/income/b02.htm

このグラフは横軸に儲け(所得の金額)、縦軸に税率を示しています。

一定の儲けの額に達すると、階段を上るように税率が上がっている様子が見て取れます。

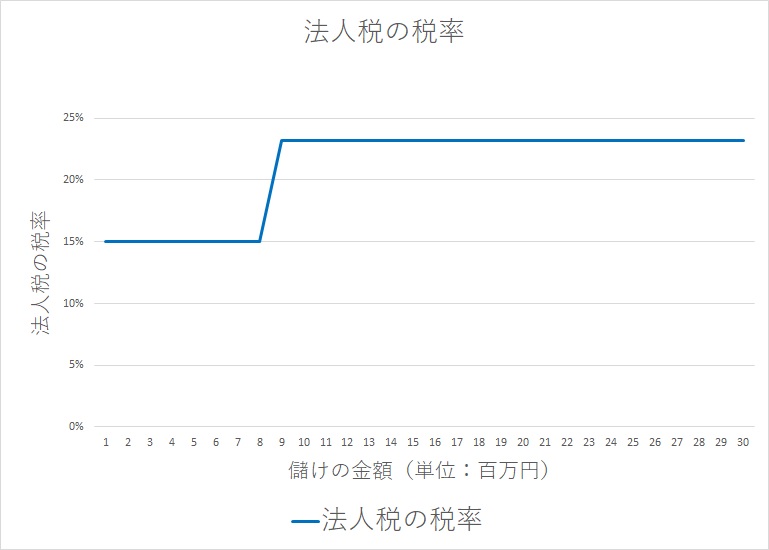

法人の税率は基本、一定

法人の税率は基本、一定です。23.2%になります。

しかし、一定の中小企業では優遇税率となっており、儲けの金額が800万円までは15%になります。

出来るだけ、法人の儲けを800万円以内に収めると、法人の支払う税金の額を抑えることができます。

儲けを賢く分散して、全体の税率を下げる

法人税も所得税も国(税務署)に納める税金で、国税と呼ばれています。

同じ国税でも、所得税は儲けが大きくなるごとに、どんどん税率が上がっていって45%まで上昇します。

一方、法人税は儲けの金額が800万円までは、中小企業の優遇税率で15%、以降、23.2%一定になります。

実際の負担は冒頭にご紹介した通り、個人では所得税の他に住民税など、法人では法人税のほかに事業税などが発生しますので、この通りにはなりませんが、基本構造としては、同じような動きになります。

所得税のスタートの税率は5%です。法人税のスタートの税率は15%です。

スタートの税率だけ見ると、所得税の方が随分と税率が低いので、個人事業主の方が有利になります。

しかし、所得税は儲けの額が大きくなるにしたがって、どんどん税率が上がっていきますので、あるタイミングで15%を追い越して、さらに上昇し行きます。

その追い越すタイミングで、法人を設立して、個人事業主の儲けから、社長の給料に切り替える。

個人事業主に発生する税金と、法人に発生する税金を総合的に判断して、切り替えるタイミングを試算したのがこのシュミレーションになります。

法人を上手く設立するとメリットが大きいが、デメリットもある。

儲けの金額を個人と法人に上手く分散すると、全体の税率が下がり、大きなメリットが出ます。

しかし、気を付けなければならないデメリットもあります。

赤字でも均等割が発生する

個人事業主でも、法人でも儲けに対して税金が発生します。

それならば、儲けが出ない赤字であれば、税金は発生しないはずです。

しかし、法人の場合には赤字でも「均等割」という税金が発生します。

この均等割は、赤字でも黒字でも、儲けが大きくても小さくても、同額発生します。

都道府県に対して5万円、市区町村に対して2万円、合計7万円の税金です。

※都道府県ごと、市区町村ごとに若干のバラつきがあります。

冒頭のシュミレーションのグラフから、法人税合計のみを抜き出しています。スタートの税率が高いのはこの均等割7万円の影響です。

事業がなかなか上手く行かず、赤字であっても均等割7万円は発生します。

これは見逃せないコストになります。

※個人でも住民税の均等割はありますが、概ね数千円程度なので割愛します。

設立コスト・管理コストがかかる

法人の設立には法務局で登記を行う必要が有ります。

合同会社(昔の有限会社に近い)は10万円程度、株式会社では20間円程度のコストが掛かります。

個人事業主であれば、登記は不要ですので、このコストは掛かりません。

また、個人事業主であれば、確定申告の無料相談会に参加するなど、自分で申告書を作成することも可能ですが、

法人税の申告書は個人の申告書に比べ、非常に複雑です。法人税の申告書の無料相談会はありませんし、調べながら自力で行おうとすると、不可能とは言いませんが、非常な労力を伴います。

税理士に頼むとすると、数百万円の儲けが出る会社であれば、最低でも30万円程度の報酬は必要になろうかと思います。

まとめ

個人事業主で起業するか、法人で起業するか、非常に悩ましい問題ですが、税金のメリットを考えると、儲けが600万円程度出るようになったら、法人の設立を検討するとメリットが出ます。

しかし、法人の設立、管理には個人事業主にはないコストが発生します。

特に赤字も発生する均等割7万円は儲けが少ないと、大きなデメリットになります。

法人を設立したけれども上手く儲けがでず、やっぱり個人事業主に戻るとなると、法人の清算手続きはこれもまとまったコストがかかり、気軽には出来ません。

法人を設立して、個人と法人に儲けを分散すると、税金メリットは大きくでますが、撤退しずらいデメリットも発生します。

上手く天秤にかけて、検討することが必要です。

このシュミレーションは資本金1000万円以下で事業所が1か所の中小企業を前提にしています。

法人の儲けの80%を役員報酬として、社長に支給した場合のシュミレーションですが、筆者の試算で概ね80%が適当と判断しました。もう少し細かく法人の儲けに対する役員報酬の割合を検討すると、違った結果になります。

このシュミレーションは、結果を保証するものではなく、あくまで検討の目安としてください。